|

|

数据来源:Wind |

银行理财产品的收益率一般能够超过4%,大大超越了存款的收益,比起跌跌不休的股市更是极具吸引力,所以其发行量和规模得以迅猛扩大。即使近期华夏、工行、建行、中信等大行接连爆发出偿付风险事件,其发行也并未受到影响。股市本就因外部经济和自身制度等原因而跌得惨烈,再加上理财产品对资金和投资者的吸引,导致估值严重被低估,迟迟难见起色。

理财产品的无风险利率神话

社科院日前发布的《金融蓝皮书:中国金融发展报告(2013)》指出,2012年银行发售理财产品超过3万款,募集资金规模超过20万亿元,其规模超过基金、券商集合产品和信托产品之和。其中,前三季度已累计发售2.39万款产品,远超2011年全年发行量。而据中信证券统计,11月商业银行又发行了3629款理财产品,规模约1.8万亿元左右,较10份大幅提升逾20%。

银行理财产品以及信托的大规模发行,主要得益于制度红利和市场红利共同作用。瑞银证券指出,由于社会融资规模持续扩大,企业资金链得以延续,资金来源从贷款逐渐过渡到表外项目(信托、银行表外等)和债券。因此,理财产品的偿付风险一直没有出现,绝大多数投资者都把理财产品的预期收益率视为“无风险”利率。

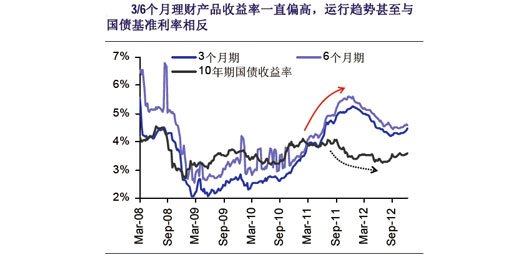

而从全球来看,国内理财产品的收益率确实是非常高的无风险利率。例如,3月期的银行理财产品收益率一般在4.5-5.5%,6个月在4.6-6%,1年期为5.8-7.2%,而信托产品的收益率就更加高了,均远远超过了同期限的银行存款利率。在2011年到2012年的一段时间内,3个月和6个月理财产品收益率曲线甚至于国债基准利率相反上扬!而A股先是在2011年遭遇有史以来第二大年度跌幅,又在2012年前11个月低迷,并在12月4日一度创下1949点的3年新低,其投资收益率更是无法和理财产品相比。

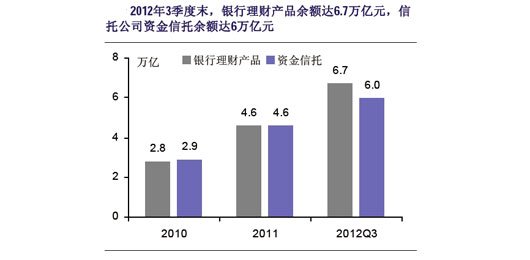

股市上涨乏力无奈存量资金唱主角

在负利率背景下,又有如此高的无风险利率吸引,资金快速涌入银行理财和信托理财市场。再加上实体经济放缓,企业盈利不佳,使得投资者对A股二级市场逐渐失去信心,就连上市公司也开始减少资本开支,转而购买理财产品。2010年-2011年的储蓄分流累计规模已超过1.3万亿元,创下近10年储蓄分流的新高。到了2012年3季度末,银行理财产品余额已达6.7万亿元,信托公司资金信托余额达6万亿元。

理财产品销量的快速增长,让资金更加快速地抽离。打新资金在股市一级市场与理财产品市场之间快速循环,较少参与二级市场交易;个人保证金存款减少,直接进入理财产品市场;基民赎回基金,参与理财产品的投资。银行理财产品分流了居民储蓄存款,改变了资金流向,对股市存量资金影响显著,导致了股市估值的下降。

沪深300指数估值已经从2010年年初的28.5倍左右,跌至目前的10.7倍左右,跌幅高达62%,远超同期指数32%的跌幅。同时还造成了股市由存量资金主导,股票供给的边际效用越发明显,板块轮动和市场热点轮换过快,无法形成稳定的行情,投资者信心严重不足。

|客服:0668-2886677QQ:75281068|大茂微博|小黑屋|手机版|Archiver|大茂名网

( 粤ICP备18149867号 )茂名市大茂科技有限公司 版权所有

|客服:0668-2886677QQ:75281068|大茂微博|小黑屋|手机版|Archiver|大茂名网

( 粤ICP备18149867号 )茂名市大茂科技有限公司 版权所有